AIM Italia (Alternative Investment Market) is a shares negotiating system managed by the Italian Stock Exchange. In July 2020 AIM increased its offer with a new segment called “Professional”, for small/medium businesses whose intention is to gradually approach stock markets. The new offer allows small/medium less-developed companies, i.e. start-up and/or scale-up, to finance their offers and enabling them to collocate their shares.

1 – Un mercato dedicato alle PMI

AIM Italia/Mercato Alternativo del Capitale è un sistema multilaterale di negoziazione (Multilateral Trading Facility o MTF) dedicato alle piccole e medie imprese italiane ad alto potenziale di crescita regolamentato e gestito da Borsa Italiana.

L’AIM Italia è stato lanciato in Italia nel 2009 ed è stato mutuato dall’esperienza e dal know how ottenuti in oltre 15 anni di esperienza dell’AIM UK della Borsa di Londra. Dal 1° marzo 2012 l’AIM Italia è stato accorpato al MAC ed è nato l’AIM Italia/Mercato Alternativo del Capitale, con l’obiettivo di razionalizzare l’offerta dedicata alle PMI e proporre un unico mercato pensato per le PMI più dinamiche e competitive del nostro Paese.

Il mercato è un mercato non regolamentato, pertanto non soggetto a regolamentazione specifica relativa all’organizzazione e al funzionamento del mercato stesso. L’assenza di regolamentazione riguarda il fatto che il funzionamento di tale mercato, i titoli e gli operatori ammessi non sono assoggettati alla disciplina specifica e alla autorizzazione delle Autorità di Vigilanza in materia di Mercati Regolamentati e non sono iscritti nell’apposito albo. Pertanto, in fase di ammissione non c’è alcuna istruttoria da parte di Consob.

A partire da Luglio 2020 è stato aggiunto un segmento, denominato Professionale, dedicato a PMI che desiderano un accesso graduale ai mercati, quindi avendo la possibilità di effettuare un just listing senza eseguire un collocamento in prossimità della quotazione, ovvero a start-up e scale-up che hanno avviato la commercializzazione di prodotti/servizi da meno di un anno e/o devono ancora avviare i fondamentali processi/funzioni strategici previsti dal modello di business.

In considerazione della flessibilità e rapidità di accesso, acquisisce una particolare rilevanza la figura del Nominated Adviser (Nomad), soggetto responsabile nei confronti di Borsa Italiana, incaricato di valutare l’appropriatezza della società ai fini dell’ammissione e in seguito di assisterla, guidarla e accompagnarla per tutto il periodo di permanenza sul mercato.

L’AIM Italia è concepito pertanto per offrire alle PMI una combinazione di vantaggi nella quotazione, con un percorso che si caratterizza per:

- flessibilità regolamentare per le PMI: AIM Italia si basa su un regolamento flessibile, concepito per offrire un percorso semplificato alla quotazione e al tempo stesso adempimenti post-quotazione calibrati sulla struttura delle piccole e medie imprese;

- rapidità di accesso: i requisiti di accesso sono semplificati rispetto al mercato principale e meno stringenti per permettere ad un maggior numero di imprese di potersi quotare;

- costi contenuti di quotazione rispetto alla quotazione su un mercato regolamentato: i minori costi sono conseguenza della maggiore flessibilità regolamentare e della rapidità di quotazione;

- visibilità internazionale: facendo parte dell’offerta di una società di gestione di mercati quale Borsa Italiana le imprese accedono a un mercato globale e beneficiano di visibilità internazionale.

2 – I requisiti e la documentazione prevista

La procedura di ammissione al mercato e gli obblighi continuativi in fase di negoziazione sono definiti dal Regolamento Emittenti AIM Italia.

In particolare, non vengono richiesti requisiti minimi in termini di capitalizzazione, di corporate governance o specifici requisiti economico finanziario. Dal momento che la valutazione dell’appropriatezza è demandata al Nomad, è il mercato stesso, attraverso il Nomad, a definire le caratteristiche ideali delle società ammesse ed i relativi presidi in termini di governance. Infatti, con il passare del tempo, si era formata una prassi di mercato che prevedeva comunque per le società la necessità di presentare un minimo fatturato legato al proprio business model e dei minimi presidi di governance a tutela del mercato.

Ora, con l’introduzione del segmento Professionale, sono stati formalizzati alcuni aspetti sia relativamente ai ricavi minimi necessari, sia in termini di governance, richiedendo per il mercato AIM almeno un anno pieno di ricavi e la nomina di almeno un Investor Relator e di un amministratore indipendente all’interno del Consiglio di Amministrazione.

Di seguito vengono riportati i principali requisiti e documenti richiesti.

Fase di ammissione

- Nomina di un Nomad: la presenza del Nomad deve essere continua sia nella fase di ammissione che in quella di negoziazione del titolo sul mercato, senza soluzione di continuità.

- Flottante minimo pari al 10%: il flottante è realizzato se le azioni sono ripartite presso investitori, non parti correlate né dipendenti della società o del gruppo di riferimento, differenziandosi a seconda che il mercato di accesso sia l’AIM Italia o il Segmento Professionale;

- sul mercato AIM Italia il collocamento deve effettuarsi contestualmente o in prossimità dell’ammissione alle negoziazioni sul mercato. Per “prossimità” si intende non oltre i due mesi dall’ammissione. L’offerta si considera realizzata se le azioni sono sottoscritte o acquistate da almeno 5 investitori istituzionali e per un importo non giudicato esiguo rispetto all’ammontare complessivo del collocamento;

- sul Segmento Professionale non è richiesto che ci sia un collocamento contestualmente o in prossimità dell’ammissione, e deve essere ripartito fra almeno 5 investitori anche non aventi natura istituzionale o professionale. In caso di collocamento, vale sempre la condizione che il singolo importo non sia di importo esiguo rispetto all’ammontare complessivo del collocamento.

- Documento di ammissione: il documento di ammissione deve contenere le informazioni relative all’attività della società, al management, agli azionisti e ai dati economico-finanziari. La struttura del documento segue il modello previsto per il prospetto informativo previsto dal Regolamento 809/2004/CE di attuazione della normativa prospetto, pur contenendo un minor numero di informazioni e non tutti i capitoli previsti per un normale prospetto.

- Un bilancio sociale: la società dovrà avere l’ultimo bilancio, certificato da un revisore legale e redatto secondo i principi nazionali o IAS/IFRS. Non è richiesta la presenza di un numero minimo di bilanci chiusi.

- Statuto sociale: alle società è richiesto di adeguare il proprio statuto rendendo applicabili per richiamo nello stesso le disposizioni relative alle società quotate di cui al TUF ed ai regolamenti CONSOB di attuazione in materia di offerta pubblica di acquisto e di scambio obbligatoria limitatamente agli artt. 106 e 109 del TUF.

- Requisiti minimi per gli organi sociali: differenti a seconda del mercato di accesso:

- sul mercato AIM Italia è richiesta la presenza nel consiglio di amministrazione di almeno un amministratore indipendente

- sul Segmento Professionale invece non sono previsti requisiti minimi con riferimento alla composizione degli organi sociali, non prevedendosi pertanto la presenza obbligatoria di consiglieri indipendenti. Tuttavia, dovendo la società stessa risultare adeguata alla permanenza su un mercato borsistico e presentare caratteristiche adatte per rendere appetibile la stessa a terzi investitori esterni, bisogna valutare anche su questo segmento l’opzione migliore in considerazione dell’operazione nel suo complesso.

- Azioni dematerializzate e liberamente trasferibili: le azioni della società dovranno essere dematerializzate presso Monte Titoli S.p.A. al fine di permettere di essere regolati nelle procedure di liquidazione delle stesse.

Fase di negoziazione

- Nomina di uno specialist: obbligatoria sul mercato AIM Italia mentre sul segmento Professionale è facoltativa. Lo specialist è il soggetto che avrà il compito di sostenere la liquidità del titolo una volta iniziate le negoziazioni e avrà l’obbligo di produrre, o far produrre, almeno due ricerche all’anno concernenti l’emittente in occasione della pubblicazione dei risultati di esercizio e dei dati semestrali. Le ricerche devono essere pubblicate sul sito di Borsa Italiana al più presto e comunque non oltre un mese dall’approvazione dei dati contabili. Anche questo soggetto, come il Nomad, dovrà essere mantenuto senza soluzione di continuità sul mercato AIM Italia.

- Nomina di uno SDIR: l’emittente AIM Italia deve incaricare uno SDIR (Sistema di Diffusione delle Informazioni Regolamentate) per assicurare che le informazioni previste nel regolamento siano comunicate con le modalità e nella tempistica richiesta dai regolamenti di riferimento.

- Pubblicazione del bilancio di esercizio e della relazione semestrale: non vi è l’obbligo di pubblicazione dei resoconti trimestrali di gestione. I bilanci annuali dovranno essere oggetto di revisione legale mentre le relazioni semestrali non devono essere assoggettate a revisione, ancorché per prassi di mercato è preferibile sottoporle ad una limited review. Le informazioni contabili possono essere redatte solo in italiano dal momento che la predisposizione in inglese è facoltativa.

- Tenuta di un sito internet: è obbligatorio avere un sito internet sul quale mettere a disposizione le informazioni relative alla descrizione del business, nomi e responsabilità dei componenti dell’organo amministrativo, statuto, numero di strumenti finanziari, bilanci, comunicati diffusi negli ultimi cinque anni, documento di ammissione, informazioni sul Nomad e sugli azionisti significativi.

- Investor relator: è obbligatorio sull’AIM Italia, mentre facoltativo sul Segmento Professionale, nominare un Investor Relator. Anche in questo caso, come per la nomina di un amministratore indipendente, è opportuno valutare tuttavia, anche per il Segmento Professionale, l’operazione nel suo complesso, soprattutto in caso avvenga un collocamento in prossimità della quotazione, per una maggiore trasparenza con il mercato in fase di negoziazione.

3 – AIM Italia e MTA

La maggiore flessibilità regolamentare che caratterizza l’AIM Italia rispetto al mercato regolamentato in Italia è testimoniata, come appena descritto, dai requisiti meno stringenti previsti sia in fase di ammissione che in fase di negoziazione rispetto al mercato regolamentato MTA.

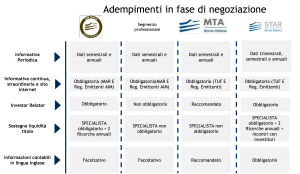

Di seguito viene riportata una tavola che mette a confronto i requisiti richiesti in fase di ammissione, la necessaria documentazione, il processo richiesto e gli adempimenti richiesti una volta ammessi alla fase di negoziazione tra AIM, MTA e Segmento STAR.