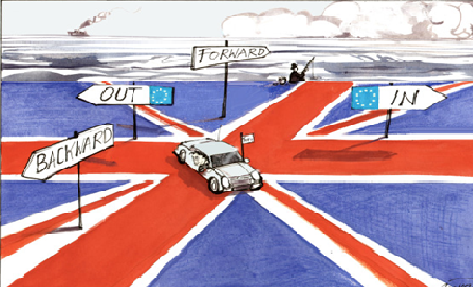

All’indomani del voto che ha segnato la volontà del Regno Unito di uscire dalla Unione Europea, uno dei settori dell’economia in cui probabilmente si potrà assistere a un maggiore impatto derivante dalla Brexit sarà il comparto assicurativo.

All’indomani del voto che ha segnato la volontà del Regno Unito di uscire dalla Unione Europea, uno dei settori dell’economia in cui probabilmente si potrà assistere a un maggiore impatto derivante dalla Brexit sarà il comparto assicurativo.

L’opera di armonizzazione del mercato interno e della regolamentazione settoriale assicurativa degli ultimi quarantanni ha infatti consentito l’espansione di gruppi assicurativi e conglomerati finanziari del Regno Unito principalmente connessa a un mercato comunitario quasi privo di barriere (secondo la associazione TheCity UK, il 17% circa del London Market sarebbe riconducibile a clientela europea – cfr. https://www.thecityuk.com/research/a-practitioners-guide-to-brexit/).

Proprio quando la lunga gestazione delle direttive Solvency II e IMD II e la creazione di un sistema di vigilanza a livello comunitario promettono di livellare ulteriormente le differenze tra le normative nazionali comunitarie, il voto espresso nel Regno Unito potrebbe aprire nuovi scenari, forieri anche di criticità, che le compagnie dovranno essere pronte ad affrontare.

Anche se molto sarà inevitabilmente influenzato e/o deciso nell’ambito dei negoziati che nei prossimi mesi potranno essere condotti fra il Regno Unito e l’Unione Europea, nei settori altamente regolamentati quale quello assicurativo le conseguenze più immediate della Brexit potrebbero riguardare il venire meno dei principi del c.d. “passaporto comunitario” e dell’Home Country Control.

Oggi le compagnie di assicurazioni autorizzate nello Stato membro in cui hanno la propria sede legale (c.d. Stato membro di origine) possono esercitare l’attività assicurativa anche nel territorio degli altri Stati membri dell’Unione Europea, senza dover richiedere una nuova autorizzazione e rimanendo vigilati (quasi) esclusivamente della/e Autorità dello Stato membro di origine.

Ove tali principi venissero meno, la libertà dell’industria assicurativa del Regno Unito di operare in tutti i mercati Europei sarebbe “compressa” dalla necessità di richiedere una nuova autorizzazione in uno Stato membro dell’Unione Europea, aumentando i costi per le imprese assicurative che sarebbero soggette a una doppia vigilanza prudenziale, pena una notevole riduzione del mercato di riferimento.

Gli svantaggi connessi alla perdita di un mercato unico potrebbero portare le compagnie inglesi, ma anche quelle extracomunitarie ivi autorizzate, a decidere di trasferire la propria sede in altro Stato membro dell’Unione Europea, così da continuare a beneficiare dei vantaggi derivanti da un mercato unico sostanzialmente privo di barriere.

Se quanto precede può rappresentare una nuova opportunità, si intravedono anche le criticità che potrebbero derivare non solo per le imprese comunitarie operanti nel Regno Unito, che ivi decidano di continuare a operare, ma anche per tutte quelle compagnie o imprese comunitarie che, ad oggi, operano e/o mantengono relazioni commerciali con compagnie di assicurazione del Regno Unito.

La potenziale correlazione tra la “disgregazione” del mercato britannico da quello europeo e una possibile divergenza tra le normative prudenziali assicurative Europee e del Regno Unito, in parte acuito dal corrente processo di implementazione delle direttive Solvency II e IMD II, potrebbe comportare un sensibile aumento dei rischi esemplificativamente connessi alla non conformità alla normativa, alla insolvenza delle controparti, ai mutamenti della disciplina applicabile ai contratti in essere e/o assets, nonché alla loro valutazione “prudenziale”.

La versione integrale del dossier Brexit è consultabile e/o scaricabile qui.

No Comments